Содержание |

Преимущества статуса самозанятого в системе Sape

В системе Sape есть возможность зарегистрироваться в качестве Самозанятого, что позволит сэкономить время на налоговой отчетности и зарабатывать больше на 37%. Вы получаете заработанные средства максимально быстро и полностью легально.

Вы можете стать плательщиком налога на профессиональный доход, если ваша деятельность в Sape приносит вам не более 2,4 млн рублей в год. Отдельных ограничений по ежемесячному доходу нет. Постановка на налоговый учет и уплата налога может быть осуществлена с помощью бесплатного мобильного приложения «Мой налог».

Плюсы работы в качестве Самозанятого:

Возможность работать легально. Самозанятость – это способ выйти из «серой зоны», работать легально и не бояться, что однажды федеральная налоговая служба решит устроить проверку подозрительных доходов. Также можно получить справку о доходах для визы или ипотеки.

Простая регистрация. Для регистрации самозанятым не нужно собирать пакет документов, платить госпошлину и идти в налоговую. Весь процесс проходит онлайн и занимает 10 минут. Есть четыре способа зарегистрироваться: на сайте ФНС, в приложении «Мой налог», на портале «Госуслуги» или в личном кабинете крупных банков. Для этого понадобятся ИНН и пароль от личного кабинета на сайте ФНС, данные паспорта или учетная запись на портале Госуслуг.

Нет отчетности. Самозанятые не обязаны сдавать декларации, вести бухгалтерию или книгу учета доходов и расходов. Все, что от них требуется, – выдать чек через приложение.

Удобный и выгодный вывод средств. Нулевая комиссия при выводе на банковский счет.

Не нужно рассчитывать налог. Приложение «Мой налог» автоматически рассчитывает налог за каждую продажу, показывает итоговую сумму и сроки оплаты.

Низкие ставки по налогу. У самозанятых самые низкие ставки по налогу – 4% и 6%, а с учетом налогового вычета они снижаются до 3% и 4%. Для сравнения: ИП и ООО могут платить 6%, 13%, 15% и 20% в зависимости от налогового режима.

Нет онлайн-кассы. Сразу хотим развеять мифы о том, что самозанятым нужно сдавать различные отчёты, покупать кассовые аппараты, выдавать чеки и тому подобное. Это не так: не надо вести отчеты и сдавать декларации, не надо печатать и предоставлять чеки, не надо покупать и регистрировать кассовый аппарат. Все чеки создаются в электронном виде через удобное приложение «Мой налог».

Уплата налога для самозанятых: что нужно знать

В приложении «Мой налог» вы просто регистрируете свои доходы, создавая чеки. Когда наступает время уплаты налога, приложение автоматически уведомляет вас о сумме, которую нужно оплатить, и предоставляет все необходимые реквизиты для оплаты. Процесс уплаты налога прост: вы просто вовремя оплачиваете сумму, например, с помощью банковской карты. Не нужно заполнять никаких бумаг и везти их в налоговые органы, все действия по отчётности и уплате налога сведены к минимуму.

Аспекты уплаты налога для самозанятых:

Налоговым периодом признается календарный месяц.

Уплата налога на профессиональный доход производится ежемесячно не позднее 28 числа месяца, следующего за истекшим налоговым периодом (месяцем). Если эта дата является праздничным или выходным днем, тогда срок уплаты переносится на первый рабочий день.

Уплата налога производится по месту ведения деятельности.

Для самозанятых предоставлять налоговую декларацию не нужно.

Мы рекомендуем всем пользователям, которые в первую очередь являются физическими лицами резидентам РФ, сменить статус на Самозанятого, что позволит увеличить общий заработок.

Вопрос: Что произойдет, если я забуду или не успею предоставить чек в следующем отчетном месяце? |

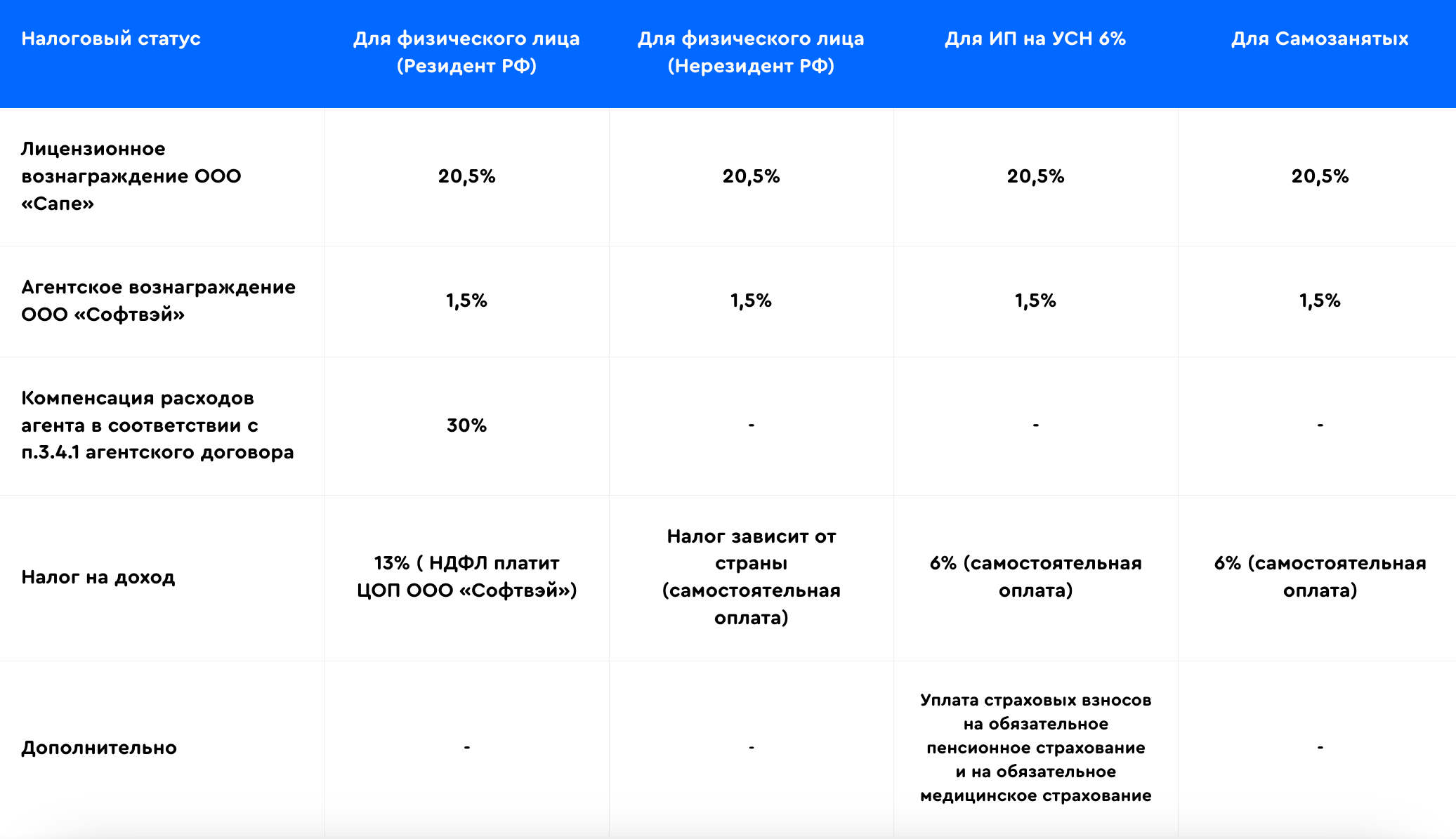

Особенности налогообложения для физических лиц, ИП и самозанятых

Для наглядного подтверждения сказанного, приводим расчёт дохода пользователя Sape, работающего как физическое лицо, ИП или как самозанятый:

Налоги самозанятые уплачивают самостоятельно при помощи приложения, и размер налога составляет 6% против 13% НДФЛ у резидентов РФ, т.е. Ваш доход будет больше на 37%!

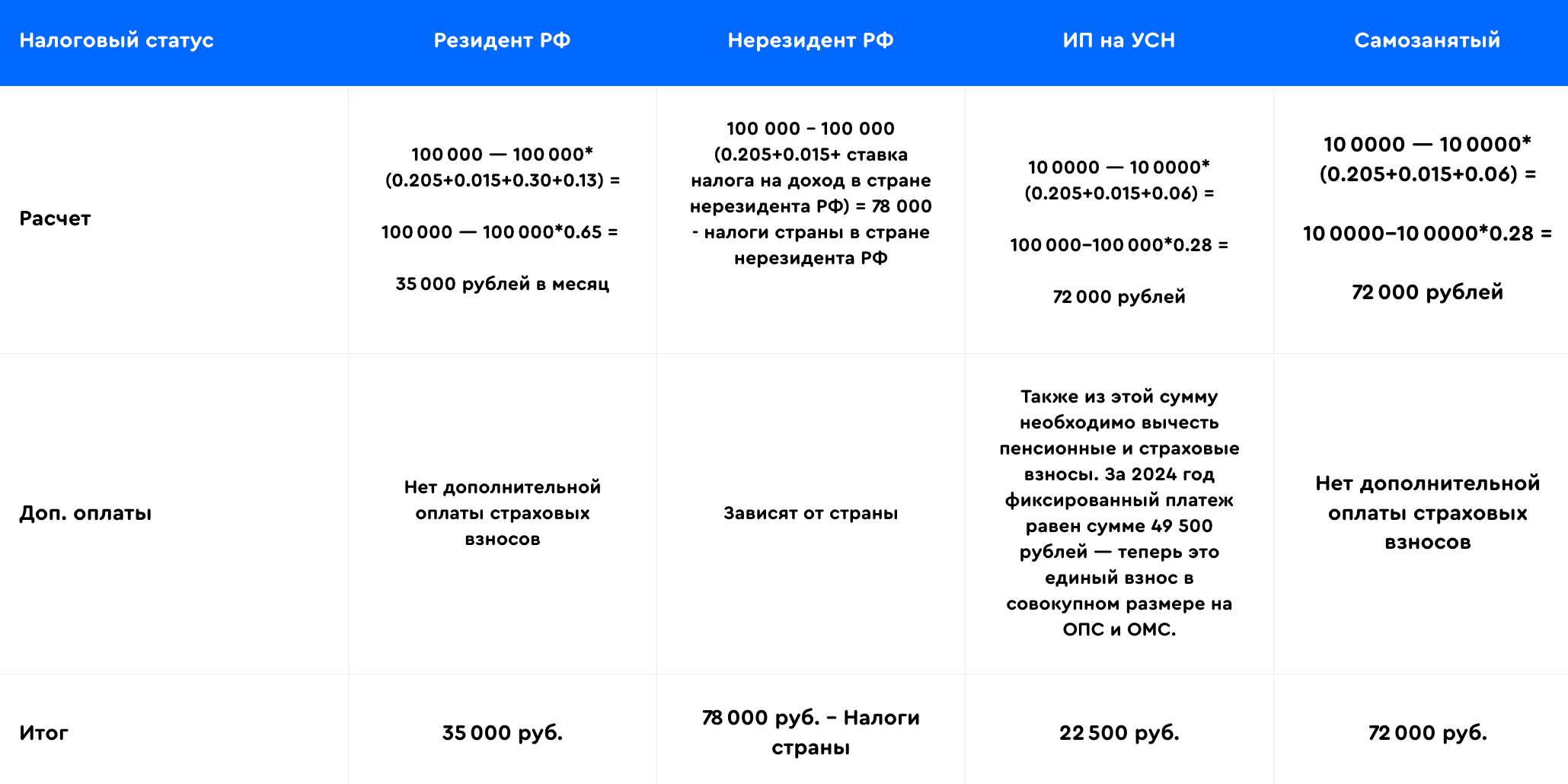

Расчет дохода и налогов: практические примеры

Немного математики. Рассмотрим на примере, месячный доход составляет 100 000 рублей:

Если вы являетесь резидентом РФ и зарегистрированы в Sape как физическое лицо, с вас удерживается 22% комиссии системы: 20,5% является лицензионным вознаграждением ООО «Сапе» и 1,5% — агентское вознаграждение ЦОПа. Эти правила действуют уже много лет. Система уплачивает за вебмастеров подоходный налог (13%) и ЕСН (30%). То есть, налоговая нагрузка резидентов РФ, которые работают в системе Sape, составляет 43%. Если вы, как вебмастер, заработали в системе 100 тысяч рублей за год, то фактический размер выплаты за вычетом всех расходов составит 35 000 рублей. Ваш доход уменьшается почти на две трети из-за компенсации налоговых издержек и комиссии системы.

Если вы работаете в системе как ИП и заработали за год 100 тысяч рублей, то, учитывая налоговые выплаты (6%) и комиссию системы (22%), вы получите 72 000 рублей. После этого примерно 49 500 рублей за год вы заплатите в виде страховых взносов и взносов в Пенсионный фонд РФ.После уплаты налогов и обязательных взносов останется 22 500 руб.

Теперь рассмотрим самозанятых. Если вы работаете в Sape в статусе самозанятого, ситуация меняется. Вы также платите комиссию системы (22%) и налог на профессиональную деятельность (6%, так как в системе Sape с вами рассчитывается юридическое лицо). В итоге из заработанных 100 тысяч рублей, вы получите 72 000.

Обратите внимание, что самозанятым, ставшим на учет впервые, предоставляется 10 000 руб. налогового вычета.

На практике это означает, что вам компенсируют 1% от суммы дохода при поступлении от физических лиц и 2% — при поступлении от юридических. В случае с Sape, если вы заработали 100 тысяч рублей за год, налоговый вычет составит 2000 рублей.

Полезные ссылки